Geld muss fliessen

Es ist ein harter Prozess, den viele Selbständige durchlaufen.

- Man hat seine Berufung gefunden.

- Man hat Auftraggeber gefunden.

- Man ist mit Elan an die Herausforderungen gegangen und hat eine gute Leistung erbracht.

- Man hat nach allen Vorgaben und Auflagen ordentliche Rechnungen geschrieben und verschickt. Nur: Irgendwann stellt sich die Erkenntnis ein, dass es keinen Geldeingang auf dem eigenen Konto gibt. Kummer mit dem König Kunden? Dann ist es Zeit, Forderungsausfälle clever zu vermeiden.

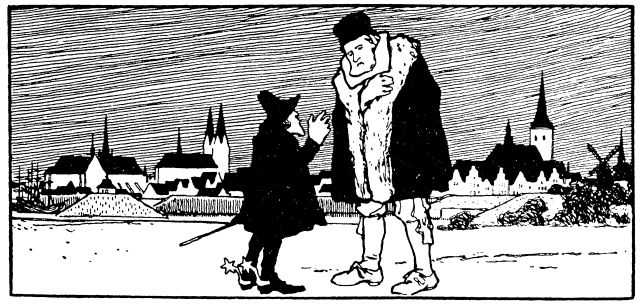

König Kunde: Wo Sprichwörter schaden

Wir alle kennen das alle Unternehmen prägende Sprichwort „Der Kunde ist König!“ Und da wir alle gerne von ihm leben, wünscht man ihm gerne ein „Lang lebe der König!“ Problematisch wird es, wenn sich herausstellt, dass es um die Zahlungsmoral des Monarchen nicht so gut bestellt ist. Das Thema offen ansprechen oder gar mahnen? Könnte von manchen Königen als Majestätsbeleidigung ausgelegt werden. Clevere Unternehmer setzen dann auf Diplomatie und warten auf den richtigen Augenblick. Schließlich gilt auch das deutsche Sprichwort: „Gehe nicht zu Deinem Fürst, wenn Du nicht gerufen wirst.“ Bleibt die Frage: Wie lange darf man warten, bis man verhungert? Und wenn man das Thema anschneidet, hat man dann nicht schon signalisiert, dass man sich in einer „Bettler-Rolle“ befindet? Plötzlich ahnt man, dass der böse Chef-Spruch: „Stress hat nur der Leistungsschwache.“ nicht zwingend zutrifft.

Die Gefahr ausstehender Forderungen

Umgang mit Forderungsausfällen

Dieser Spagat zwischen Kundenfreundlichkeit und dem Zwang, seine Forderungen einbringen zu müssen, treibt bisweilen Blüten, die ahnen lassen, dass das Problem in Deutschland häufiger auftritt, als man denkt. Dass die Hell`s Angels mit einem Inkassounternehmen 2011 in die Schlagzeilen gerieten, Google für Russen-Inkasso bemerkenswerte Treffer ausspuckt und die „schwarzen Schatten“ mit der Scham Zahlungssäumiger spielen, zeigt auch: Forderungsmanagement ist ein lukratives Geschäft. Allerdings auch eins, das moralisch bisweilen ins Kraut schiesst. Natürlich kann man Zahlungsausfällen mit Factoring vorbeugen, aber auch hier gibt es einige Regeln zu beachten, die durchaus zu Kummer führen können, wenn man nicht nah an seinen buchhalterischen Pflichten bleibt. Oder wenn der „König“ Factoring als Misstrauen ihm gegenüber interpretiert.

Prävention statt Reaktion

Wir von Run my Accounts glauben, dass man diesem Thema mit unseren Tools und unserer Philosophie erfolgreich begegnen kann. Man muss nicht bis zur großen Eskalation warten. Jemand, der auf gute Strukturen und fest definierte, belastbare Prozesse zurückgreift, wird mit seiner Transparenz und Zuverlässigkeit die Zahlungsmoral der Kunden heben. Bei den Debitoren, die tatsächlich ihre Forderungen nicht begleichen können und wollen, muss man auch nicht lange kommunizieren oder Kapital verschenken, indem man einfach weitermacht. Unser Monitoring sorgt früh für klare Erkenntnisse. So trifft man zeitnah gute Entscheidungen und es gelingt, Forderungsausfälle clever zu vermeiden.

Unsere Philosophie

Unsere Philosophie basiert auf der Erkenntnis, dass man mit Prävention besser fährt als mit Reaktion. Die moralische Disposition seines Königs frühzeitig zu erkennen, pünktlich sauber zu kommunizieren und entsprechend zu handeln, verhindert blutige Auseinandersetzungen und im Zweifelsfall auch immer den eigenen Ruin. Kontaktieren Sie uns, wenn Sie mit Ihren Tätigkeiten nicht in Schieflage geraten wollen. Noch jetzt gibt es jedes Jahr ca. 20.000 Insolvenzen ehemals Selbständiger und noch einmal 20.000 Unternehmensinsolvenzen.

Wie wir es machen

Das Geniale unserer Dienstleistung liegt in der von uns entwickelten agilen Software begründet: Sie können Ihre Buchhaltung rechtskonform nach Ihrer CI anpassen und damit auch die Kommunikation mit Ihren Kunden frei gestalten. Wir passen die Templates so an, dass Sie entscheiden, ob Sie freundlich erinnern oder streng mahnen, bzw. hart drohen. Sie können bei Auslandskunden Ihre Angebote, Rechnungen und Mahnungen in deren Landessprache aufsetzen. Sie entscheiden, wie Sie Ihre Debitorenberichte und den Debitorenspiegel transparent und Ihren Anforderungen gerecht gestalten. Vor allen Dingen können Sie jederzeit und überall erkennen, wie es um die Zahlungsmoral Ihrer Kunden steht und ob die von Ihnen definierten Kreditlimite eingehalten wurden.

Anestiev from pixabay

Anestiev from pixabay Andrew Martin auf pixabay

Andrew Martin auf pixabay S. Hermann & F. Richer/ Pixabay

S. Hermann & F. Richer/ Pixabay Darko Djurin from Pixabay

Darko Djurin from Pixabay Mit Gewinn in die Insolvenz?

Mit Gewinn in die Insolvenz?

Unbekannt

Unbekannt

Otto Ubbelohde

Otto Ubbelohde